El Gobierno anunció la semana pasada dos medidas fiscales que aumentarán en 2023 los gastos deducibles en IRPF para los autónomos en módulos y en estimación directa. A continuación, los expertos proponen dos ejemplos para ilustrar cómo afectarían estas rebajas en cada caso.

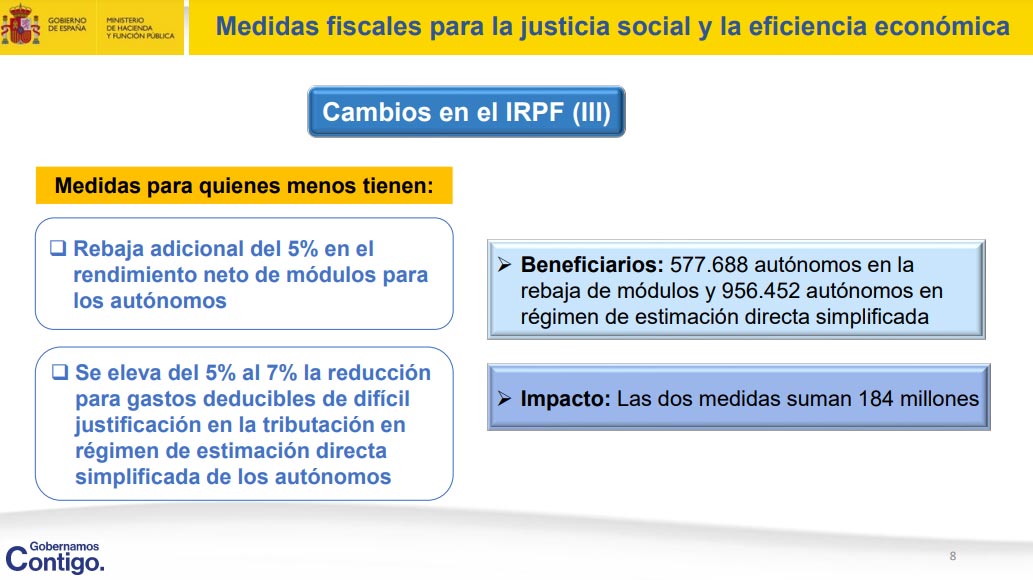

El Gobierno anunció la semana pasada una batería de medidas fiscales que, según afirmó, pretenden disminuir la presión fiscal “de los que menos tienen” y “aumentar la carga impositiva a las grandes fortunas y corporaciones”. Algunas de las rebajas de impuestos que presentó el Ministerio de Hacienda afectan directamente a los autónomos, tanto los que tributan por módulos como por estimación directa aunque las organizaciones de autónomos ya advirtieron que son claramente insuficientes.

El nuevo acuerdo que entraría en vigor de cara a los Presupuestos Generales del Estado de 2023, afectaría – según Hacienda- a la mitad de los autónomos persona física (alrededor de 1,6 millones) a través de un aumento de las deducciones o de las rebajas en los rendimientos a declarar en el IRPF.

Sin embargo, estas bajadas de impuestos no se aplican sobre los ingresos sino que se llevan a cabo a través de los gastos. Esto significa que no ocurrirá como en el Impuesto de Sociedades, en el que se ha bajado directamente el tipo nominal del 25% al 23% para los pequeños negocios. Según explicaron distintos expertos tributarios, en el caso de los autónomos persona física, la bajada dependerá de cada caso porque no se aplica directamente en el rendimiento neto sino que es indirecta, se aumentan los gastos deducibles y eso hace que se reduzcan los beneficios a declarar.

Ejemplos de cómo afectarán las nuevas rebajas fiscales a autónomos en módulos o en estimación directa

Estas bajadas se materializarán a través de dos medidas que afectarían a los autónomos persona física. En primer lugar, el paquete incluye un aumento del 5% al 7% de los gastos de difícil justificación para autónomos en estimación directa -que se restan a los beneficios y, por lo tanto, reducen la base imponible sobre la que se tributa-.

Para los autónomos en módulos se articularía una rebaja adicional de 5% en su rendimiento neto para reducir el importe que sirve para calcular los impuestos que finalmente pagan estos trabajadores por cuenta propia.

Como se trata de una bajada de impuestos indirecta, ya que no se aplica directamente sobre el rendimiento neto sino que se aumentan los gastos deducibles para que haya menos beneficios por los que pagar impuestos habría que ver cada caso para saber cuánto se podrá reducir la carga impositiva del autónomo. Para ilustrar el efecto de estas medidas, desde el área especializada en fiscalidad de la gestoría Barcons propusieron dos ejemplos.

En uno de ellos se ilustraría mediante un ejemplo del rendimiento neto habitual de un autónomo cuánto se ahorraría el año que viene un contribuyente en estimación directa. En otro, se ejemplificaría el ahorro fiscal en el caso de un pequeño comerciante que tributa por módulos.

Primer ejemplo: el caso de un autónomo en estimación directa

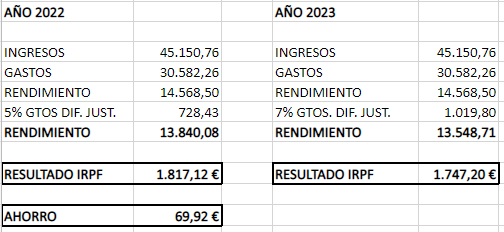

En el primero de los ejemplos, desde la gestoría Barcons propusieron el caso de Ana S.G, una autónoma al frente de una peluquería que optó por no acogerse a Estimación Objetiva y tributa en Estimación Directa Simplificada. En 2022 sus ingresos han sido de 45.150,76 euros y sus gastos por compra de productos, recibos de autónomos, alquiler del local, gastos de gestoría, suministros, seguros o reparaciones han sido de 30.582,26 euros.

Como se puede observar a continuación en la captura facilitada por la gestoría Barcons, esta trabajadora por cuenta propia, con un 5% de gastos difícilmente justificables tendría un rendimiento neto en 2022 de 13.840,08 euros por los que tributar. Sin embargo, en 2023, con el aumento al 7%, su rendimiento neto se reduciría a 13.548,71 euros.

Si esta persona sólo tuviera esta actividad, sus rendimientos se habrían reducido en 291,3 euros. Su tipo medio rondaría el 13,3%, por lo que su ahorro fiscal sería de 69,92 euros, aseguran desde la gestoría Barcons.

Segundo ejemplo: el caso de un autónomo en módulos

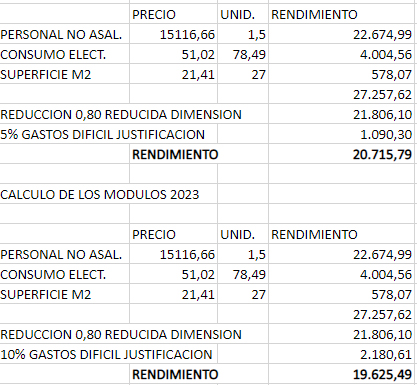

En el segundo de los supuestos, desde la gestoría Barcons propusieron el caso de Miguel N.M, un autónomo que tiene una tienda de comercio minorista de bisutería, Su epígrafe en IAE es el 653.3, su conyuge también trabaja en la actividad, no tiene personal asalariado, el local mide 27m2 y su consumo de electricidad ha sido de 7849 Kw.

Como se puede observar a continuación en la captura facilitada por la gestoría Barcons, este trabajador por cuenta propia, con un 5% de gastos deducibles tendría un rendimiento en 2022 de 20.715,7 euros por los que tributar. Sin embargo, en 2023, con el aumento al 10%, tendría un rendimiento de 19.625,4 euros. Es decir, su rendimiento al que se aplicarán los impuestos habría disminuido en 1.090,3 euros.

Teniendo en cuenta el tipo medio aplicable para este caso en IRPF, desde la gestoría Barcons aseguran que la diferencia a pagar de 2022 a 2023 a causa de esta medida sería de 298,9 euros menos.

Artículo de Daniel Ghamlouche en Autónomos y Emprendedor.es con la colaboración de Jaume J. Barcons.

Comenta la publicación

Lo siento, debes estar conectado para publicar un comentario.